Die Immobilienpreise hielten sich trotz steigender Zinsen besser als erwartet. Das heißt aber nicht, dass der Immobilienmarkt gesund ist.

Als die Fed im Jahr 2022 begann, die Zinsen anzuheben, gingen die meisten Ökonomen davon aus, dass der Immobilienmarkt als erster unter den Folgen leiden würde: Höhere Kreditkosten würden den Kauf und Bau verteuern, was zu einer geringeren Nachfrage, weniger Bauarbeiten und niedrigeren Preisen führen würde. .

Sie hatten recht – zunächst. Der Bau verlangsamte sich, erholte sich dann aber wieder. Die Preise gerieten ins Stocken und setzten dann ihren Aufwärtstrend fort. Hohe Zinsen haben den Kauf von Häusern erschwert, aber die Amerikaner wollen sie immer noch kaufen.

Das Ergebnis ist ein Wohnungsmarkt, der anders und seltsamer ist als der, der in Wirtschaftslehrbüchern beschrieben wird. Die Teile erwiesen sich als überraschend flexibel. Andere Teile wurden fast vollständig erobert. Einige scheinen am Rande des Zusammenbruchs zu stehen, wenn die Zinsen zu lange hoch bleiben oder die Wirtschaft unerwartet abschwächt.

Es ist auch ein Markt mit starken Spaltungen. Menschen, die vor 2022 niedrige Zinsen hatten, verzeichneten in den meisten Fällen einen Anstieg des Eigenheimwerts, waren aber von höheren Kreditkosten verschont. Andererseits waren diejenigen, die noch kein Eigentum besaßen, oft gezwungen, zwischen unbezahlbaren Mieten und unbezahlbaren Immobilienpreisen zu wählen.

Aber die Situation ist heikel. In einigen Teilen des Landes müssen Hausbesitzer mit sehr hohen Versicherungskosten rechnen. In einigen Städten sind die Mieten gesunken. Bauherren suchen nach Möglichkeiten, neue Häuser für Erstkäufer erschwinglicher zu machen.

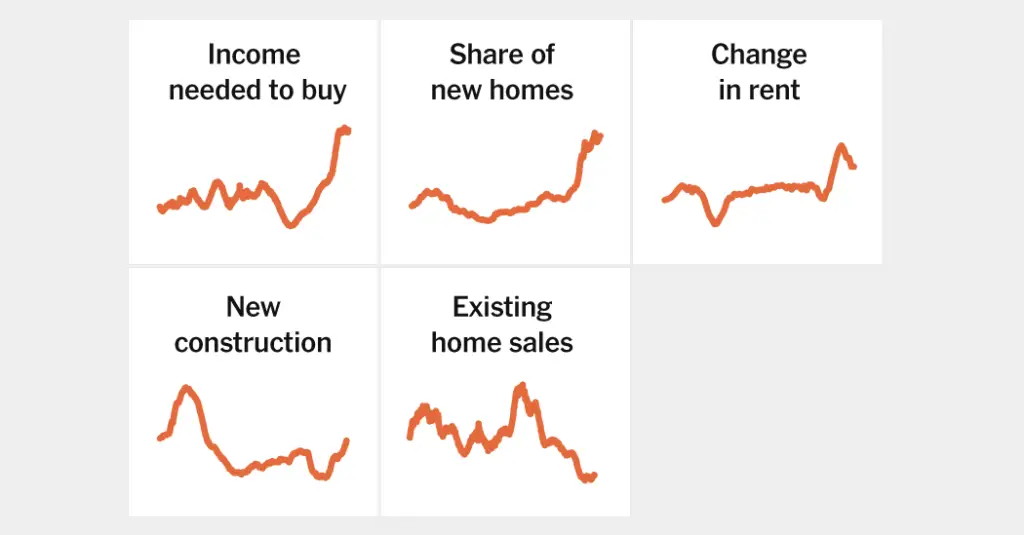

Es gibt keinen einzigen Indikator, der die ganze Geschichte erzählt. Stattdessen sagen Ökonomen und Branchenexperten, dass das Verständnis des Immobilienmarktes die Betrachtung einer Reihe von Daten erfordert, die Aufschluss über verschiedene Teile des Puzzles geben.

1. Es ist schwierig, ein Haus zum Kauf zu finden.

Der rasche Anstieg der Zinssätze verringerte die Nachfrage nach Wohnraum und verteuerte die Kreditaufnahme. Es hat aber auch zu einem erheblichen Rückgang des Angebots geführt: Viele Eigentümer behalten ihre Häuser länger als sonst, weil sie verkauft werden müssen Verzichten Sie auf die extrem niedrigen Zinsen.

Dieses „Preisabsprachen“-Phänomen hat zu einem gravierenden Mangel an zum Verkauf stehenden Häusern beigetragen. Dies ist nicht der einzige Faktor: Der Wohnungsbau wurde vor der Pandemie jahrelang verzögert, und die Babyboomer, die in den Ruhestand gehen, haben sich dafür entschieden, in ihren Häusern zu bleiben, anstatt in Seniorenwohnanlagen zu ziehen oder sich in Eigentumswohnungen zu verkleinern, wie viele Wohnungsbauexperten vorhergesagt hatten.

Viele Ökonomen glauben, dass das mangelnde Angebot dazu beigetragen hat, die Preise insbesondere in einigen Märkten hoch zu halten, obwohl sie sich über das Ausmaß des Effekts nicht einig sind. Sicher ist, dass es für jeden, der kaufen wollte, sehr schwierig war, ein Haus zu finden.

2. Häuser sind unbezahlbar.

Laut dem S&P CoreLogic Case-Shiller-Preisindex sind die bereits hohen Immobilienpreise während der Pandemie in die Höhe geschossen und landesweit von Ende 2019 bis Mitte 2021 um mehr als 40 Prozent gestiegen. Seitdem sind sie langsamer gestiegen, aber nicht so gesunken, wie viele Ökonomen erwartet hatten, als die Fed mit der Zinserhöhung begann.

Aufgrund der hohen Zinsen sind diese Preise für viele Käufer unerreichbar. Jemand, der ein Haus für 300.000 US-Dollar mit einer Anzahlung von 10 Prozent kauft, könnte damit rechnen, Ende 2021 monatlich etwa 1.100 US-Dollar für seine Hypothek zu zahlen, während die Zinssätze für ein 30-jähriges Festzinsdarlehen bei etwa 3 Prozent lagen. Heute würde das gleiche Haus bei Zinssätzen von etwa 7 Prozent etwa 1.800 US-Dollar pro Monat kosten, was einem Anstieg der monatlichen Kosten um fast 60 Prozent entspricht. (Und dabei sind die höheren Kosten für Versicherungen oder andere Ausgaben noch nicht einmal berücksichtigt.)

Ökonomen haben unterschiedliche Methoden, um die Erschwinglichkeit zu messen, aber sie zeigen alle ziemlich dasselbe: Der Kauf eines Eigenheims ist, insbesondere für Erstkäufer, unerreichbarer als jemals zuvor in Jahrzehnten oder vielleicht jemals zuvor. Ein Indikator, von Zillow, zeigt, dass eine typische Familie, die ein durchschnittliches Haus mit einer Anzahlung von 10 Prozent kauft, damit rechnen kann, mehr als 40 Prozent ihres Einkommens für Wohnkosten auszugeben, viel mehr als die von Finanzexperten empfohlenen 30 Prozent. Und in vielen Städten wie Denver, Austin und Nashville – ganz zu schweigen von langjährigen Ausreißern wie New York und San Francisco – sind die Zahlen noch viel schlechter.

3. Neue Häuser füllen (einen Teil) der Lücke.

Die vielleicht überraschendste Entwicklung auf dem Immobilienmarkt in den letzten zwei Jahren war die Widerstandsfähigkeit der Verkäufe neuer Häuser.

Bauträger leiden in der Regel unter steigenden Zinsen, da höhere Kreditkosten Käufer abschrecken und Bauvorhaben teurer werden.

Aber dieses Mal, da so wenige Häuser zum Verkauf stehen, haben sich viele Käufer für den Neubau entschieden. Gleichzeitig konnten viele große Bauunternehmen Kredite aufnehmen, wenn die Zinsen niedrig waren, und diese Finanzkraft nutzen, um Zinssätze für Kunden zu „kaufen“ – und so ihre Häuser erschwinglicher zu machen, ohne die Preise senken zu müssen.

Infolgedessen blieben die Verkäufe neuer Häuser relativ flach, obwohl die Verkäufe bestehender Häuser zurückgingen. Die Entwickler haben insbesondere versucht, Erstkäufer anzusprechen Baue kleinere Häuserein Marktsegment, das sie jahrelang nahezu ignoriert haben.

Es ist jedoch unklar, wie lange dieser Trend anhalten kann. Als die Zinsen zum ersten Mal stiegen, zogen sich viele Bauträger zurück, so dass in den kommenden Jahren weniger neue Häuser auf den Markt kommen würden. Wenn die Preise weiterhin hoch bleiben, kann es für Bauherren schwierig werden, die finanziellen Anreize zu bieten, mit denen sie Erstkäufer anlocken. Private Bauträger haben im Mai mit dem Bau neuer Häuser so langsam wie seit fast vier Jahren nicht mehr begonnen, teilte das US-Handelsministerium am Donnerstag mit.

4. Auch die Mieten sind unbezahlbar.

Während der Pandemie sind die Mieten in weiten Teilen des Landes in die Höhe geschossen, da Amerikaner auf der Suche nach Wohnraum aus den Städten flohen. Anschließend stiegen sie weiter an, da ein starker Arbeitsmarkt die Nachfrage steigerte.

Steigende Mieten haben zu einem Boom beim Wohnungsbau beigetragen, der zu einem Zustrom von Angeboten auf den Markt geführt hat, insbesondere in südlichen Städten wie Austin und Atlanta. Dies hat dazu geführt, dass die Mieten teilweise langsamer steigen oder sogar sinken.

Aber diese Mäßigung hat sich nur langsam auf dem Markt durchgesetzt. Viele Mieter zahlen Mieten, die früher im Wohnungsbauzyklus ausgehandelt wurden, und der Neubau konzentriert sich auf den Luxusmarkt, der Mietern mit mittlerem oder niedrigem Einkommen zumindest kurzfristig wenig hilft.

All dies hat zu einer Krise bei der Erschwinglichkeit von Mietwohnungen geführt, die sich verschlimmert. A Rekordanteil an Mietern Wie das Harvard Joint Center for Housing Studies kürzlich herausfand, geben sie mehr als 30 % ihres Einkommens für Wohnen aus, und mehr als 12 Millionen Haushalte geben mehr als die Hälfte ihres Einkommens für Miete aus. Erschwinglichkeit ist nicht mehr nur ein Problem für die Armen: Ein Harvard-Bericht kam zu dem Ergebnis, dass die Miete selbst für viele Familien, die mehr als 75.000 US-Dollar im Jahr verdienen, zu einer Belastung geworden ist.

5. Möglicherweise ist eine Transformation im Gange.

In den letzten zwei Jahren steckte der Wohnungsmarkt – insbesondere bei Bestandsimmobilien – größtenteils fest. Käufer können sich keine Häuser leisten, es sei denn, die Preise oder Zinssätze fallen. Die Eigentümer verspüren kaum einen Verkaufsdruck und sind nicht bestrebt, Käufer zu werden.

Was könnte die Pattsituation durchbrechen? Eine Möglichkeit sind niedrigere Zinssätze, die dazu führen könnten, dass wieder Käufer und Verkäufer in den Markt strömen. Da sich die Inflation jedoch als hartnäckig erweist, scheinen Zinssenkungen nicht unmittelbar bevorzustehen.

Eine weitere Möglichkeit ist eine allmähliche Rückkehr zur Normalität, wenn die Eigentümer entscheiden, dass sie lang erwartete Schritte nicht länger aufschieben können und zunehmend bereit sind, einen Deal abzuschließen, und wenn die Käufer vor höheren Zinssätzen kapitulieren.

Es gibt Anzeichen dafür, dass es beginnen könnte. Immer mehr Eigentümer bieten ihre Häuser zum Verkauf an und immer mehr senken die Preise, um Käufer anzulocken. Bauherren stellen immer mehr neue Häuser fertig, ohne dass es einen Käufer gibt. Immobilienmakler erzählen von leerstehenden Häusern der offenen Tür und Häusern, die länger als erwartet auf dem Markt bleiben.

Mit einem Preisverfall rechnet kaum jemand. Die Millennials befinden sich mitten im Hauskaufjahr, was bedeutet, dass die Nachfrage nach Häusern stark sein dürfte, und die jahrelange Bautätigkeit bedeutet, dass es im Land nach den meisten Maßstäben immer noch sehr wenige Häuser gibt. Da die meisten Hausbesitzer über viel Eigenkapital verfügten und die Kreditvergabestandards streng waren, war es unwahrscheinlich, dass es zu einer Welle von Zwangsverkäufen kam, wie sie beim Platzen der Immobilienblase vor fast zwei Jahrzehnten stattfand.

Es bedeutet aber auch, dass sich die Erschwinglichkeitskrise wahrscheinlich nicht bald von selbst lösen wird. Niedrigere Zinssätze würden helfen, aber es bedarf mehr als das, damit für viele jüngere Amerikaner Wohneigentum möglich wird.