Es war eine großartige Entwicklung für den Markt – und es ist so bemerkenswert, dass der S&P 500 bereits in den ersten drei Monaten des Jahres auf Rekordhochs stieg 22 Getrennte Tage.

Die meisten Menschen, die sich in diesem Jahr ihre Portfolios ansahen, hatten die angenehme Erfahrung, einen Anstieg ihrer Bestände zu sehen, und unzählige Nachrichtenberichte und Analysen von Finanzexperten sprachen optimistisch über die starke Aufwärtsdynamik des Marktes.

Doch was in den meisten Berichten und Kommentaren nicht erwähnt wird, ist, dass aufgrund des starken Anstiegs der Inflation in den letzten Jahren der Wert der Aktienkurse, wie fast alles andere in der Wirtschaft, gesunken ist. Wenn man die Inflation berücksichtigt, hat der Aktienmarkt eigentlich keine neuen Höhen erreicht.

Diese Situation hat sich jedoch in letzter Zeit geändert, da die Marktgewinne die verheerenden Auswirkungen der Inflation so weit überwogen haben, dass die realen Aktienbewertungen nach Berechnungen von Robert Shiller, einem Yale-Professor und Nobelpreisträger für Wirtschaftswissenschaften, nahezu einen neuen Höchststand erreicht haben. „Auf Monatsbasis scheint sich der S&P 500 inflationsbereinigt nun einem Rekordhoch zu nähern“, sagte er in einem Telefonat.

Professor Shiller kann erst in ein oder zwei Monaten genauere Angaben machen, da der Verbraucherpreisindex rückwirkend berechnet wird, während die Aktienkurse nahezu augenblicklich berechnet werden. Auf seiner Yale Webseite Es veröffentlicht Aktien- und Anleihendaten sowie monatliche inflationsbereinigte Gewinne. Der letzte inflationsbereinigte Höchststand des S&P 500 war im November 2021.

Wir sind sicherlich nahe an diesem inflationsbereinigten Höchststand – oder vielleicht schon da – und das ist ein großes Problem. Dies bedeutet, dass der Markt endlich damit beginnt, echte Rekorde aufzustellen und die Aktienrenditen vor den zerstörerischen Auswirkungen der Inflation zu senken.

Es ist auch eine ernüchternde Erinnerung: Trotz all der guten Nachrichten am Aktienmarkt im letzten Jahr oder so ist die Inflation, wenn man sie berücksichtigt, seit Ende 2021 nirgendwo hingegangen. Die Illusion von Geld Das häufige menschliche Versagen, den durch die Inflation auferlegten Schleier zu durchdringen, hat diese Tatsache verschleiert.

Darüber hinaus ist ein Anstieg des Aktienmarktes für langfristig orientierte Anleger nicht gerade eine gute Sache. Die jüngsten Zuwächse sind auf einen langen, periodisch unterbrochenen Trend steigender Aktienkurse zurückzuführen, der schneller zunahm als die Unternehmensgewinne. Das erinnert Professor Shiller an die Rallyes der 1920er Jahre und den Dotcom-Boom, die schlecht endeten. Wenn die Preise die Gewinne bei weitem übertreffen, wird es irgendwann eine Abrechnung geben – und er sagt, es bestehe eine gute Chance, dass die Renditen an den US-Aktienmärkten im nächsten Jahrzehnt niedriger ausfallen werden als im letzten Jahrzehnt.

Dies macht es für langfristig orientierte Anleger erforderlich, ihre Bestände zu diversifizieren. Er verfolgt den gleichen Anlageansatz, der in dieser Kolumne empfohlen wird: Nutzen Sie günstige Indexfonds, um ganze Aktien- und Anleihenmärkte zu halten und dort über Jahrzehnte zu bleiben.

Ein paar gute Nachrichten

Abgesehen von der Inflation war es für Aktienanleger ein großartiger Start in das Jahr. Die meisten vierteljährlichen Portfolioaktualisierungen werden die jüngsten Gewinne widerspiegeln.

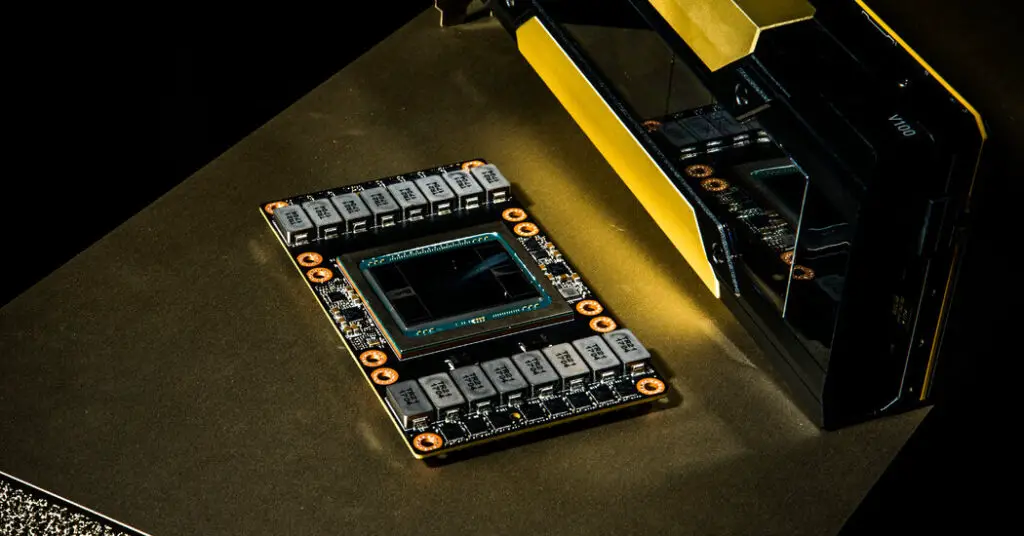

Technologieaktien wie der Chipdesigner Nvidia sind, angetrieben von der Begeisterung für künstliche Intelligenz, direkt in die Stratosphäre geschossen. Aber auch die Aktienmarktrally war breit angelegt: Investmentfonds und börsengehandelte Fonds verzeichneten im ersten Quartal starke Renditen.

Bei Rentenfonds war die Situation anders. Die Zinssätze stiegen, als klar wurde, dass die Wirtschaft stark war, die Inflation anhielt und dass die Fed die Zinsen, wenn überhaupt, erst später in diesem Jahr senken würde. Anleihepreise und Zinssätze bewegen sich in entgegengesetzte Richtungen, und die Anleiherenditen von Investmentfonds und ETFs sind eine Kombination aus Renditen (Zinssätzen) und Preisänderungen. Im ersten Quartal legten die meisten Rentenfonds zwar zu, allerdings nur knapp.

Hier sind einige repräsentative Durchschnittsergebnisse von Morningstar, einem unabhängigen Finanzdienstleistungsunternehmen, für Aktien- und Rentenfonds, einschließlich der Gewinne, bis zum 31. März:

-

US-Aktien stiegen im Quartal um 8,7 Prozent und über 12 Monate um 24,1 Prozent.

-

Globale Aktien stiegen im Quartal um 4,3 Prozent und über 12 Monate um 11,8 Prozent.

-

Steuerpflichtige Anleihen: 0,7 Prozent pro Quartal und 5,6 Prozent über 12 Monate.

-

Kommunalanleihen liegen im Quartal bei 0,4 Prozent und über 12 Monate bei 3,9 Prozent.

Unter den auf Aktienmarktsektoren spezialisierten lokalen Fonds schnitten Technologiefonds mit einer durchschnittlichen Rendite von 13,6 Prozent im Quartal und 42,6 Prozent über 12 Monate am besten ab.

Spürbare Gewinne

Es ist immer möglich, eine überdurchschnittliche Performance zu erzielen, indem Sie Ihr gesamtes Geld in die Aktien oder Anteile mit der besten Performance investieren. Beispielsweise legten Risikoträger, die auf Nvidia-Aktien setzten, im Laufe des Quartals um 82,5 % und in den zwölf Monaten bis März um 235 % zu.

Warum hier aufhören? Seit dem 19. Oktober ist es möglich, einen Exchange Traded Fund (ETF) zu kaufen. T-Rex 2X Long NVIDIA Daily Target ETF – Nutzt Hebelwirkung und Derivate mit dem Ziel, die doppelte Rendite der Nvidia-Aktie zu erzielen. Mit einem Plus von 205 Prozent schnitt sie im ersten Quartal besser ab als die Aktie. Aber wenn Nvidia über einen längeren Zeitraum sinkt – wie bei jeder anderen Aktie in der Geschichte – werden Ihre Verluste atemberaubend sein.

Nvidia erwirtschaftet starke und wachsende Gewinne. Die zentrale Frage für Anleger ist, ob die Gewinne schnell genug wachsen können, um den Aktienkurs zu rechtfertigen.

Bitcoin ist eine andere Sache. Sein Wert hängt nur davon ab, was die Leute für wert halten.

Seit dem 11. Januar ist dies für Fondsanleger einfacher geworden Handel mit Kryptowährung. Zu diesem Zeitpunkt begannen neue ETFs mit dem Handel, die den Spotpreis von Bitcoin abbilden. Ein solcher Fonds, der iShares Bitcoin ETF, stieg im März um 52 %. nicht schlecht!

Aber Bitcoin könnte genauso gut fallen und Ihr Geld verschwinden. Dies geschah im Jahr 2022, als Massiver Betrug hinter FTX Es wurde erkannt. Kunden verloren Milliarden von Dollar, und Sam Bankman Fried, Gründer der Kryptowährungsbörse, Verurteilt Letzten Monat zu 25 Jahren Gefängnis. Der spekulative Appetit hat im Jahr 2022 nachgelassen, wird aber eindeutig wieder räuberisch.

Ich hätte mein Vermögen in den letzten 12 Monaten gerne verdreifacht, was passiert wäre, wenn ich alles in Nvidia-Aktien investiert hätte – oder es um mehr als 50 Prozent erhöht hätte, was Bitcoin-ETFs in etwas mehr als einem Jahr hätten bewirken können zwei Monate . .

Aber diese Schritte scheinen zu riskant für das Geld, das ich eines Tages brauchen werde. Stattdessen wurde ein langfristig diversifizierter Ansatz gewählt, der kurzfristig nicht gut aussieht.

Meine persönlichen Renditen, aufgeteilt auf Aktien und Anleihen, liegen nahe an denen des Vanguard Pure Index Moderate Life Strategy Growth Fund, der zu etwa 60 Prozent aus Aktien und zu 40 Prozent aus Anleihen besteht. Es stieg im Quartal lediglich um 4,4 Prozent. Aber in den zwölf Monaten bis März betrug die Rendite 14,2 Prozent. Seit seiner Einführung im Jahr 1994 hat es eine Rendite von 7,4 % pro Jahr erzielt – das bedeutet, dass sich der Wert der Anlagen alle zehn Jahre etwa verdoppelt hat.

Allerdings birgt auch dieser diversifizierte, langfristige Ansatz Risiken und sollte nicht von denjenigen versucht werden, die Verluste nicht tragen können oder wollen.

In unserem Gespräch. Professor Shiller erinnerte mich daran, dass sich der Aktienmarkt zwar immer irgendwann erholen wird, es aber keine Garantie dafür gibt, dass er dies auch immer tun wird. Seine Untersuchungen zeigen, dass der US-Markt angesichts der Höhe der Unternehmensgewinne auf dem aktuellen Bewertungsniveau im historischen Vergleich überbewertet ist.

Das bedeutet nicht zwangsläufig, dass Ärger unmittelbar bevorsteht. Doch es waren seine Erkenntnisse zum Zusammenhang zwischen Preisen und Gewinnen, für die er eine Auszeichnung erhielt Nobel – deutet darauf hin, dass der S&P 500 im nächsten Jahrzehnt weniger wahrscheinlich höhere Renditen liefern wird als zu der Zeit, als der Markt Anfang 2020 während der Covid-19-Rezession seinen Tiefpunkt erreichte. Die globalen Märkte außerhalb der USA weisen hin und wieder bessere Bewertungen auf. Wahrscheinlich übertreffen sie. Bei diesen Aussagen handelt es sich um Wahrscheinlichkeiten, nicht um Vorhersagen. Vielleicht möchten Sie es nicht tauschen, aber denken Sie daran.

Er sagte, die aktuelle Zeit erinnere ihn in gewisser Weise an den Boom der 1920er Jahre. Die Begeisterung für künstliche Intelligenz erinnert an die damals verbreitete Innovationsbegeisterung – die, wie er sagte, das Radio war. „RCA war damals die große Aktie“, sagte er. „Das ist es, woran ich denke, wenn ich mir Nvidia ansehe.“

Wie der Rest des Marktes RCA-Aktien Das Unternehmen brach 1929 zusammen. (Das Unternehmen überlebte und florierte in mehreren Inkarnationen, bevor es 1985 Teil von General Electric wurde.)

Professor Shiller sagte, dass es zwar keine verlässliche Möglichkeit gebe, Marktcrashs oder langfristige Renditen vorherzusagen, es aber ratsam sei, vorsichtig mit den Fonds umzugehen, auf die man sich verlässt.

Dies erfordert den Besitz hochwertiger Unternehmens- und Staatsanleihen, die auch in den schlimmsten Zeiten ihren Wert eher behalten. Sie sollten global diversifizieren und der Versuchung widerstehen, risikoreichere Anlagen einzugehen, auch wenn dies kurzfristig zu größeren Gewinnen führen kann.

Jetzt, da wir wieder auf dem Niveau von Ende 2021 sind, bleibe ich bei diesem relativ langsamen und stetigen Ansatz. Ich habe jahrzehntelang gearbeitet. Mit etwas Glück wird es auch weiterhin so bleiben.