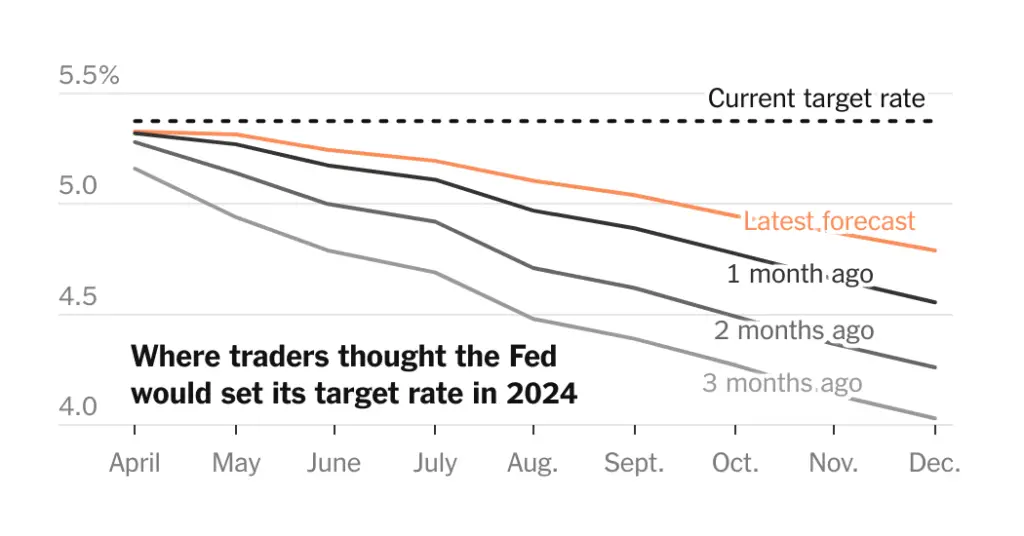

Die Anleger setzten stark auf Zinssenkungen der Fed zu Beginn des Jahres 2024 und setzten darauf, dass die Zentralbanker die Zinsen bis zum Jahresende auf rund 4 Prozent senken würden. Doch nach Monaten hartnäckiger Inflation und starkem Wirtschaftswachstum sehen die Aussichten allmählich weniger dramatisch aus.

Die Marktpreise deuten nun darauf hin, dass die Zinsen zum Jahresende bei rund 4,75 Prozent liegen werden. Das bedeutet, dass die Fed-Beamten die Zinsen von derzeit 5,3 Prozent zwei- oder dreimal gesenkt haben.

Die politischen Entscheidungsträger versuchen, ein empfindliches Gleichgewicht zu finden, während sie darüber nachdenken, wie sie auf die wirtschaftliche Situation reagieren sollen. Die Zentralbanker wollen nicht riskieren, den Arbeitsmarkt zu schädigen und eine Rezession auszulösen, indem sie die Zinsen zu lange zu hoch halten. Sie wollen aber auch verhindern, dass die Kreditkosten zu früh oder zu stark gesenkt werden, was dazu führen könnte, dass sich die Wirtschaft wieder beschleunigt und die Inflation weiter ansteigt. Bisher haben die Beamten Halten Sie ihre Erwartungen aufrecht Die Zinssätze für 2024 zu senken und dabei deutlich zu machen, dass sie es nicht eilig haben, sie zu senken.

Hier sehen Sie, worauf politische Entscheidungsträger achten, wenn sie darüber nachdenken, was mit den Zinssätzen geschehen soll, wie die eingehenden Daten den weiteren Weg verändern könnten und was dies für die Märkte und die Wirtschaft bedeuten wird.

Was bedeutet „länger höher“?

Wenn Leute sagen, dass sie davon ausgehen, dass die Zinssätze „längerfristig höher“ sein werden, meinen sie oft eines oder beides. Manchmal bezieht sich der Ausdruck auf die nahe Zukunft: Es könnte länger dauern, bis die Fed mit der Senkung der Kreditkosten beginnt, und diese Kürzungen in diesem Jahr langsamer vorantreiben. In anderen Fällen bedeutet dies, dass die Zinssätze in den kommenden Jahren deutlich höher bleiben werden als im Jahrzehnt vor der Pandemie 2020.

Wenn es um das Jahr 2024 geht, haben hochrangige Fed-Beamte sehr deutlich gemacht, dass sie sich in erster Linie darauf konzentrieren, was mit der Inflation passiert, während sie darüber diskutieren, wann die Zinssätze gesenkt werden sollen. Wenn die politischen Entscheidungsträger glauben, dass die Preiserhöhungen wieder ihr Ziel von 2 % erreichen werden, könnten sie sich auch in einer starken Wirtschaft wohl fühlen, die Preise zu senken.

Längerfristig dürften Faktoren wie das Wachstum der Arbeitskräfte und die Produktivität die Fed-Beamten stärker beeinflussen. Wenn die Wirtschaft mehr Schwung hat als zuvor, vielleicht weil staatliche Investitionen in die Infrastruktur und neue Technologien wie künstliche Intelligenz das Wachstum ankurbeln, kann es sein, dass die Zinsen etwas höher bleiben müssen, um die Wirtschaft am Laufen zu halten gleichmäßiges Tempo. Sogar lässig.

In einer nachhaltig starken Wirtschaft könnten die extrem niedrigen Zinssätze, die in den 2000er Jahren vorherrschten, zu niedrig sein. Um einen wirtschaftlichen Begriff zu verwenden: Die Festlegung eines „neutralen“ Zinssatzes, der die Wirtschaft weder anheizt noch abkühlt, kann höher sein als vor Covid.

Für 2024 ist eine flache Inflation die Sorge.

Einige Fed-Beamte haben kürzlich behauptet, dass die Zinssätze in diesem Jahr höher bleiben könnten, als die Prognosen der Zentralbank vermuten ließen.

Die politischen Entscheidungsträger sagten im März voraus, dass sie die Kreditkosten im Jahr 2024 wahrscheinlich noch dreimal senken würden. Doch Neel Kashkari, Präsident der Federal Reserve Bank of Minneapolis, sagte: Vorgeschlagen während einer virtuellen Veranstaltung Letzte Woche konnte er sich ein Szenario vorstellen, in dem die Fed die Zinsen in diesem Jahr überhaupt nicht senkt. Raphael Bostic, Präsident der Federal Reserve Bank of Atlanta, Er sagte, er erwarte keine Zinssenkung Bis November oder Dezember.

Diese Vorsicht ist gegeben, nachdem sich die Inflation, die im Laufe des Jahres 2023 stetig gesunken ist, in den letzten Monaten seitwärts bewegt hat. Da neue Belastungen entstehen, einschließlich steigender Gaspreise, gibt es leichte Belastungen Lieferketten Da in Baltimore eine Brücke einstürzt und der Druck auf die Immobilienpreise länger als erwartet aus den offiziellen Daten verblasst, besteht die Gefahr, dass die Rezession anhält.

Viele Ökonomen glauben jedoch, dass es noch zu früh ist, sich Sorgen über ein Abwürgen der Inflation zu machen. Obwohl die Preissteigerungen im Januar und Februar schneller ausfielen, als viele Ökonomen erwartet hatten, was möglicherweise teilweise auf saisonale Besonderheiten zurückzuführen war, erfolgten sie erst nach erheblichen Fortschritten.

Die Inflationsmessung des Verbraucherpreisindex, die am Mittwoch veröffentlicht werden soll, wird voraussichtlich im März auf 3,7 Prozent sinken, nachdem die schwankenden Lebensmittel- und Treibstoffkosten außer Acht gelassen wurden. Dies liegt unter dem Jahreswert von 3,8 Prozent im Februar und deutlich unter dem Höchstwert von 9,1 Prozent im Jahr 2022.

„Wir gehen davon aus, dass die Inflation nicht nachlässt“, sagte Laura Rosner Warburton, Chefökonomin bei MacroPolicy Perspectives. „Einige Bereiche sind klebrig, aber ich denke, sie sind isoliert.“

Fed-Chef Jerome Powell sagte während einer Pressekonferenz, dass die neuesten Inflationsdaten „das Gesamtbild nicht grundlegend ändern“. Rede letzte Wocheauch wenn er andeutete, dass die Fed geduldig sein würde, bevor sie die Zinssätze senkte.

Auch die größere Reichweite steht im Fokus.

Einige Ökonomen – und zunehmend auch Investoren – glauben, dass die Zinssätze in den kommenden Jahren höher bleiben könnten, als die Fed-Beamten erwartet haben. Zentralbankgouverneure Prognose für März Bis Ende 2026 werden diese Sätze auf 3,1 % sinken, langfristig auf 2,6 %.

William Dudley, ehemaliger Präsident der Federal Reserve Bank of New York, gehört zu denen, die glauben, dass die Zinssätze höher bleiben könnten. Er wies darauf hin, dass die Wirtschaft trotz steigender Zinsen schnell expandiere, was darauf hindeutet, dass sie höhere Kreditkosten verkraften könne.

„Wenn die Geldpolitik so streng ist, wie Vorsitzender Powell argumentiert, warum wächst die Wirtschaft dann immer noch so schnell?“ sagte Herr Dudley.

Jamie Dimon, CEO von JPMorgan Chase, Er schrieb in einem Aktionärsbrief Diese Woche könnten große gesellschaftliche Veränderungen – darunter der grüne Wandel, die Umstrukturierung der Lieferkette, steigende Gesundheitskosten und höhere Militärausgaben als Reaktion auf geopolitische Spannungen – zu einer stärkeren Inflation und höheren Zinssätzen führen, als die Märkte erwarten.

Er sagte, die Bank sei auf „eine sehr breite Spanne von Zinssätzen, von 2 % bis 8 % oder mehr“ vorbereitet.

Die Kreditaufnahme wird teurer.

Wenn die Fed die Zinsen in diesem und in den kommenden Jahren höher belässt, bedeutet das, dass die Zinsen steigen werden Günstige Hypothekenzinsen Diejenigen, die in den 2000er Jahren vorherrschten, kommen nicht zurück. Ebenso dürften die Kreditkartenzinsen und andere Kreditkosten höher bleiben.

Solange die Inflation nicht stagniert, könnte das ein gutes Zeichen sein: Die extrem niedrigen Zinsen waren ein Notfallinstrument, mit dem die Fed versuchte, die schwächelnde Wirtschaft wiederzubeleben. Wenn sie nicht zurückkehren, weil das Wachstum an Dynamik gewonnen hat, wäre das ein Beweis für eine stärkere Wirtschaft.

Aber für angehende Eigenheimbesitzer oder Unternehmer, die darauf gewartet haben, dass die Kreditkosten sinken, könnte es eine begrenzte Erleichterung bringen.

„Wenn wir über einen längeren Zeitraum über höhere Zinssätze sprechen, als die Verbraucher erwartet haben, werden die Verbraucher meiner Meinung nach enttäuscht sein“, sagte Ernie Tedeschi, ein Forscher an der Yale Law School, der kürzlich den Rat der Wirtschaftsberater des Weißen Hauses verlassen hat.