An der Börse ist nicht alles so, wie es scheint.

Die sich verlangsamende Inflation hat in diesem Jahr das Vertrauen der Anleger in die Wirtschaft gestärkt und zusammen mit der großen Begeisterung für künstliche Intelligenz den Hintergrund für eine Rallye geschaffen, die alle Erwartungen übertraf.

Der S&P 500 stieg im ersten Halbjahr 2024 um 15 Prozent.

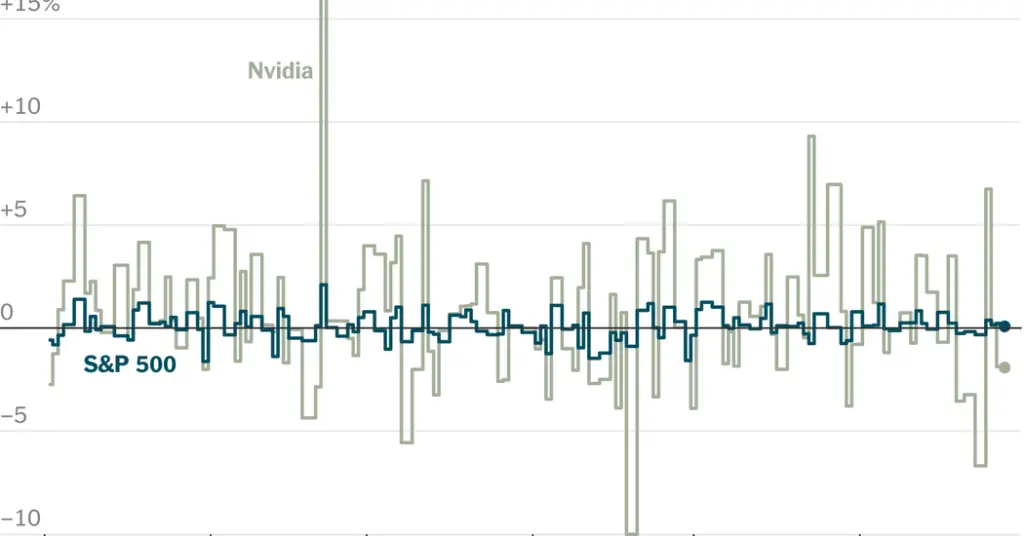

Die Zuwächse waren bemerkenswert konstant, wobei der Index nur einmal an einem einzigen Tag um mehr als 2 % stieg oder fiel. (Es ist gestiegen). Ein breites Maß an Wetten auf eine höhere Volatilität in der Zukunft liegt nahe einem Allzeittief.

Doch ein Blick unter die Oberfläche offenbart weitaus größere Unruhen. Beispielsweise half es NVIDIA, dessen Aktienkurs stieg, gemessen an der Anzahl der Benutzer das größte Unternehmen der Welt zu werden. Amerikas wertvollstes öffentliches Unternehmen letzte Woche, in diesem Jahr um mehr als 150 Prozent gestiegen. Der Preis hat Außerdem kam es in den letzten sechs Monaten wiederholt zu starken Einbrüchen, bei denen jedes Mal Milliarden von Dollar an Marktwert verloren gingen.

Mehr als 200 Unternehmen oder fast 40 % der Aktien im Index liegen mindestens 10 % unter ihren Jahreshöchstständen. Etwa 300 Unternehmen oder fast 60 % des Index liegen etwa 10 % über ihren Tiefstständen in diesem Jahr. Jede Gruppe von 65 Unternehmen bewegte sich in beide Richtungen.

Händler sagen, dass dieser Mangel an korrelierten Bewegungen – bekannt als Streuung – zwischen einzelnen Aktien historische Extreme erreicht und die Vorstellung untergräbt, dass die Märkte von Ruhe überwältigt wurden.

Ein Maß dafür, ein Index des Börsenbetreibers Cboe Global Markets, zeigt, dass die Streuung nach der Coronavirus-Pandemie zunahm, wobei Technologiewerte stiegen, während andere Unternehmenswerte darunter litten. Analysten sagen, dass der Preis hoch geblieben ist, was zum Teil auf den erstaunlichen Anstieg einiger ausgewählter KI-Aktien zurückzuführen ist.

Dies stellt eine Chance für die Wall Street dar, da sich Investmentfonds und Trading-Desks auf den Streuhandel konzentrieren, eine Strategie, die in der Regel Derivate einsetzt, um darauf zu wetten, dass die Indexvolatilität niedrig bleibt, während die Volatilität einzelner Aktien hoch bleibt.

„Es ist überall“, sagte Stephen Crowe, ein erfahrener Dispersionsmarkthändler und Partner bei Fulcrum Asset Management. Er glaubt, dass diese Dynamik hinsichtlich ihrer Bedeutung für die Finanzmärkte selbst die am meisten erwarteten Wirtschaftsdaten übertroffen hat. Er fügte hinzu: „BIP- oder Inflationsdaten spielen derzeit kaum eine Rolle.“

Das Risiko für Anleger besteht darin, dass sich die Aktien auf einmal wieder in die gleiche Richtung bewegen – wahrscheinlich mit einem Funken, der einen umfassenden Ausverkauf auslöst. Wenn das passiert, befürchten einige, dass sich komplexe, volatile Geschäfte umkehren und den Anschein von Turbulenzen nicht mildern, sondern verschärfen.

Dispersionshandel.

Das Gesamtvolumen dieser Art von Handel abzuschätzen, ist selbst für Marktteilnehmer schwierig, auch weil es mehrere Möglichkeiten gibt, eine solche Wette abzuschließen. Selbst in seiner einfachsten Form kann der Dispersionshandel viele verschiedene Finanzprodukte umfassen, die auch aus mehreren anderen Gründen gekauft und verkauft werden.

Wie groß ist es? „Das ist eine Millionen-Dollar-Frage“, sagte Mr. Crowe.

Aber es gibt einige Hinweise. Der Optionsmarkt ist explodiert – die Zahl der im Umlauf befindlichen Kontrakte wird laut der Chicago Options Exchange in diesem Jahr voraussichtlich 12 Milliarden Kontrakte überschreiten, gegenüber 7,5 Milliarden Kontrakten im Jahr 2020 – und obwohl es dort schon immer Spezialisten für volatile Derivatstrategien gab Mittlerweile soll es mehr geben… Mainstream-Fondsmanager drängen zunehmend auf den Markt.

Laut Morningstar Direct sind die Vermögenswerte in Investmentfonds und ETFs, die mit Optionen handeln, einschließlich Dispersionshandel, in diesem Jahr auf mehr als 80 Milliarden US-Dollar angewachsen, von etwa 20 Milliarden US-Dollar Ende 2019. Um komplexe Geschäfte nachzubilden, aber ohne Spezialwissen, Sie haben eine Welle des Interesses am Dispersionshandel gesehen.

Auch wenn sein Ausmaß nicht vollständig bekannt ist, hat dieser bemerkenswerte Mittelzufluss Vergleiche mit der letzten Popularität des Volatilitätshandels in den Jahren vor 2018 angestellt.

Damals wandten sich Anleger Optionen und börsengehandelten Produkten zu, die in schwachen Märkten große Renditen erzielten, aber sehr anfällig für starke Ausverkäufe waren, die die Volatilität erhöhten. Diese Geschäfte waren eindeutig „kurzfristig“, was bedeutete, dass sie profitierten, als die Volatilität abnahm, aber große Verluste erlitten, als der Markt turbulent wurde.

Als sich die Märkte plötzlich beruhigten und der S&P 500 im Februar 2018 an einem einzigen Tag um 4,1 % fiel, mussten einige Fonds Verluste hinnehmen.

Obwohl diese Dynamik anhält, sagen Analysten, dass sie weitaus weniger bedeutsam ist und die Entstehung beliebter Ablenkungsstrategien ganz anders verläuft.

Da der Handel darauf abzielt, von der Differenz zwischen geringer Volatilität im Index und hoher Volatilität einzelner Aktien zu profitieren, ist das Ergebnis selbst bei aggressiven Ausverkäufen in der Regel ausgeglichener, wobei ein Teil wahrscheinlich an Wert gewinnt, während der andere Teil an Wert verliert Wert.

Aber selbst diese Verallgemeinerung hängt davon ab, wie der Handel ausgeführt wird, und es gibt Umstände, die Anleger in Schwierigkeiten bringen könnten. Dieses mögliche Ergebnis ist einer der Gründe, warum Streuhandel derzeit so viel Aufmerksamkeit erhält – es könnte alles gut sein, aber es ist sehr schwierig, es genau zu wissen, und was, wenn nicht?

„Das Brennholz ist sehr trocken und es ist viel los auf der Welt, also ist es heiß“, sagte Matt Smith, Fondsmanager bei Rover Asset Management mit Sitz in London.

Entspannung kann hässlich sein.

Entscheidend ist dabei, dass auch die größeren Unternehmen im Markt verteilt werden. Die Aktien von Microsoft, das von der Begeisterung für künstliche Intelligenz profitiert hat, sind in diesem Jahr um 20 % gestiegen. Tesla-Aktien fielen um 20 %. Eine Ausnahme bleibt Nvidia mit beeindruckenden Zuwächsen.

Selbst an einem Tag wie Montag, als die Nvidia-Aktie um 6,7 % fiel, fiel der S&P 500 nur um 0,3 %. Der breite Index wurde von anderen Aktien unterstützt, insbesondere von anderen Technologiegiganten wie Microsoft und Alphabet.

Trotz des starken Rückgangs einer der größten Indexkomponenten schien Ruhe zu herrschen.

Wenn alle großen Aktien gemeinsam zu kollabieren beginnen, wie es der Fall ist Dies taten sie im Jahr 2022Das Ergebnis kann schmerzhaft sein. Eine Streuung des Handels könnte die Situation verschärfen.

Wenn die Volatilität des S&P 500 aufgrund eines Rückgangs von Aktien wie Nvidia ansteigt, sich der Schaden aber auf bestimmte Sektoren in der Technologie oder der künstlichen Intelligenz beschränkt, würde ein asymmetrisches Ergebnis laut Branchenexperten viele verstreute Geschäfte bestrafen. Verluste können eskalieren, wenn Händler, die ihre Verluste minimieren möchten, Geschäfte tätigen, die die Volatilität erhöhen.

Diese Möglichkeit ist hypothetisch. Nvidia hat die Nachfrage nach seinen Chips noch nicht befriedigt und seine Gewinne steigen weiter. Banker und Händler sagten, dass die Streuung angesichts der ungewöhnlichen Marktdynamik noch einige Zeit anhalten könnte.

Aber für einige professionelle Anleger, die mehr Erfahrung mit der Komplexität des Dispersionshandels haben, hat der Handel seinen Glanz verloren, da er auf extremere Niveaus getrieben wurde.

Naren Karanam, einer der größten Spread-Händler des Marktes, der sein Handwerk beim Hedgefonds Millennium Partners ausübt, hat seine Aktivitäten zurückgefahren, da er weniger Möglichkeiten sieht, Gewinne zu erzielen, sagten mit seiner Entscheidung vertraute Personen. Ein konkurrierender Hedgefonds, Citadel, verlor im Januar seinen führenden Händler und entschied sich, ihn nicht zu ersetzen.

Sogar einige, die noch am Markt sind, sagen, dass die derzeitige extreme Dynamik mit der geringen Volatilität auf Indexebene und der starken Streuung einzelner Aktien bei ihnen wenig Lust auf eine Ausweitung ihrer Geschäfte lässt. Andere begannen, die andere Seite des Handels zu übernehmen, um sich gegen einen turbulenten Ausverkauf abzusichern.

„Die Streuung darf nicht zu hoch und die Volatilität nicht zu niedrig werden“, sagte Henry Schwartz, Global Head of Customer Engagement bei Cboe. „Es gibt eine Grenze.“