Die Federal Reserve Es hat die Anleger dieses Jahr enttäuscht, aber das spielt keine Rolle. Die Märkte haben sich angepasst.

Auch ohne bisherige Zinssenkungen im Jahr 2024 – und mit nur einer kleinen Zinssenkung, die bis zum Jahresende wahrscheinlich ist – ist der Aktienmarkt in Aufschwung. In Anbetracht dessen ist das eine große Leistung Vorwegnahme Im vergangenen Januar kündigte die Fed an, dass sie die Zinssätze im Jahr 2024 sechs oder sieben Mal senken werde – und dass die Zinssätze in der gesamten Wirtschaft jetzt viel niedriger sein würden.

Auch wenn der Aktienmarkt lebhaft zu sein scheint, wird bei genauem Hinsehen klar, dass die jüngsten Renditen des S&P 500 auf einer riskanten Grundlage stehen.

Künstliche-Intelligenz-Fieber – basierend auf der Überzeugung, dass künstliche Intelligenz ein neues technologisches Zeitalter einläutet – verbreitet sich unter Anlegern, und das hat bisher ausgereicht, um den Gesamtdurchschnitt an den Aktienmärkten höher zu halten. Aber der Rest des Marktes war ziemlich ruhig. Wenn wir große Unternehmen, insbesondere Technologieunternehmen, ausschließen, wird die Gesamtmarktleistung tatsächlich bescheiden ausfallen.

Konzentrierte Rendite

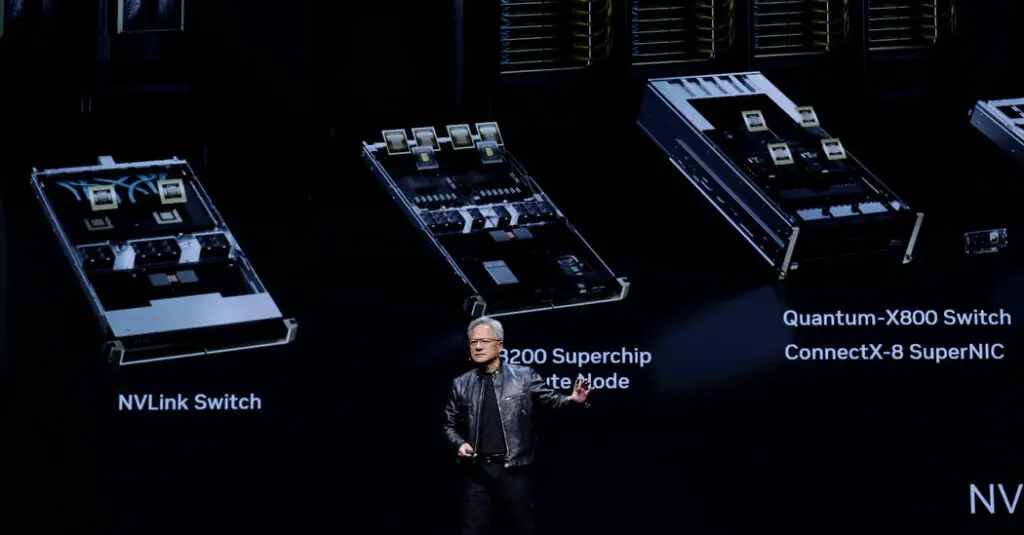

Eine Aktie führte den Markt besonders nach oben: Nvidia, das die Chips und andere zugehörige Infrastruktur hinter den sprechenden, bildgenerierenden und softwareschreibenden KI-Anwendungen herstellt, die die Fantasie der Bevölkerung beflügelt haben. In den letzten 12 Monaten sind die Nvidia-Aktien um mehr als 200 % gestiegen, wodurch sich die Gesamtmarktkapitalisierung auf über 3 Billionen US-Dollar erhöht hat und sich damit in einem Elite-Territorium befindet, das nur von Nvidia geteilt wird Microsoft Und Apfel Auf dem amerikanischen Markt.

Und andere Riesenunternehmen mit einem überzeugenden Ansatz für künstliche Intelligenz, wie z tot (die Holdinggesellschaft für Facebook und Instagram) und Alphabet (das … besitzt) Google)zusammen mit Chip- und Hardware-Unternehmen wie Super Micro Computer und Micron Technology, verzeichneten in letzter Zeit ebenfalls eine Outperformance.

Doch wie begrenzt die Erholung des Aktienmarkts ist, wird deutlich, wenn man den Benchmark-Aktienindex S&P 500 mit einer Version vergleicht, die dieselben Aktien enthält, aber weniger stark bestückt ist.

Bedenken Sie zunächst, dass der Benchmark S&P 500 ein sogenannter nach Marktkapitalisierung gewichteter Index ist – das heißt, Aktien im Wert von 3 Billionen US-Dollar wie Microsoft, Apple und Nvidia haben das größte Gewicht. Wenn diese riesigen Unternehmen beispielsweise um 10 % steigen, steigern sie den gesamten Index um viel mehr als ein 10 %iger Zuwachs für ein kleineres Unternehmen im Index, wie News Corp, das eine Marktkapitalisierung von etwa 16 Milliarden US-Dollar hat.

Der Benchmark-Index Standard & Poor’s 500 ist in diesem Jahr um 14 Prozent gestiegen – ein erstaunlicher Zuwachs in weniger als sechs Monaten. Aber es gibt auch eine gleichgewichtete Version des S&P 500, bei der 10 % Gewinne – für Giganten wie Microsoft und nur für große Unternehmen wie News Corp – den gleichen Effekt haben. Der gleichgewichtige S&P 500 hat in diesem Jahr nur etwa 4 Prozent zugelegt. Ebenso stieg der Dow Jones Industrial Average, der nicht extrem wertgewichtet ist (er hat viele eigene Eigenheiten, auf die ich hier nicht näher eingehen möchte), nur um 3 Prozent.

Premium in der Größe

Kurz gesagt gilt an der Börse heutzutage: „Größer ist besser“. Das zeigt eine aktuelle Studie der Bespoke Investment Group, einem unabhängigen Finanzmarktforschungsunternehmen. Bespoke hat den S&P 500 ausschließlich auf der Grundlage der Marktkapitalisierung in 10 Bereiche unterteilt. Es stellte sich heraus, dass nur die Gruppe der größten Unternehmen in den zwölf Monaten bis zum 7. Juni positive Renditen erzielte. Unterdessen musste die Gruppe mit den kleinsten Aktien im Index die größten Verluste hinnehmen.

Dieses Muster traf zu, als Bespoke nur KI-Unternehmen betrachtete. Giganten wie Nvidia erzielten die höchsten Renditen. Kleine Unternehmen blieben im Allgemeinen zurück.

Allein in diesem Kalenderjahr übertreffen die Aktienindizes, die die größten Unternehmen abbilden, diejenigen, die kleinere Aktien abbilden: Der S&P 100, der die größten Aktien im S&P 500 enthält, ist um etwa 17 Prozent gestiegen. Der Russell-2000-Index, der die Welt kleiner Unternehmen abbildet, stieg im Laufe des Jahres um rund 1,5 Prozent.

Selbst bei Technologiewerten werden im Bullenmarkt nicht alle Unternehmen gleich behandelt. Ned Davis Research, ein weiteres Finanzmarktforschungsunternehmen, sagte am Donnerstag in einem Bericht, dass die Unternehmen, die Geräte für Chips (auch als Halbleiter bezeichnet) im S&P 500 entwerfen, herstellen oder fertigen, eine bewundernswerte Leistung erbringen, während alle anderen Technologiesektoren eine bewundernswerte Leistung erbringen blieb in diesem Jahr hinter dem Index zurück. .

Implikationen für Anleger

Obwohl mir diese Entwicklungen sehr am Herzen liegen, versuche ich als Investor, mich nicht darum zu kümmern. Tatsächlich betrachte ich die aktuelle Marktkonzentration als Bestätigung meiner langfristigen Strategie, die darin besteht, mit kostengünstigen, breit diversifizierten Indexfonds einen Teil des gesamten Aktien- und Anleihenmarktes zu halten. Die Abhängigkeit des Gesamtmarktes von einer kleinen Gruppe größerer Unternehmen ist für mich in Ordnung, aber das liegt nur daran, dass ich gut diversifiziert bin. Deshalb mache ich mir keine allzu großen Gedanken darüber, welcher Teil des Marktes stark ist und welcher nicht.

Was mein eigenes Portfolio betrifft, machen mir die Probleme durch Inflation und steigende Zinsen am Rentenmarkt ebenfalls keine allzu großen Sorgen.

Beachten Sie, dass die Zinssätze für Anleihen von Händlern festgelegt werden, die auf die restriktive Geldpolitik der Fed und die hartnäckige Inflation in diesem Jahr reagiert haben, indem sie höhere langfristige Zinssätze anbieten – und nicht niedrigere, wie allgemein erwartet wurde.

Hohe Zinsen stellen ein Problem dar, denn wenn die Anleiherenditen (oder Zinssätze) steigen, sinken ihre Preise, beispielsweise bei den zugrunde liegenden Anleihenkonten. Die Renditen von Anleihen-Investmentfonds sind eine Kombination aus Einkommens- und Preisänderungen. Während höhere Renditen mehr Erträge generieren, schaden sie den Anleihekursen. Viele Investment-Grade-Investmentfonds geraten in diesem Jahr ins Straucheln, ebenso wie ihr Flaggschiff-Index, der Bloomberg Aggregate Bond Index.

Meine eigenen Fonds verfolgen diesen Indikator. Ich verdiene mit meinen Rentenfonds kein echtes Geld, und das schon seit mehreren Jahren. Aber sie sorgen normalerweise für Gewicht und Stabilität in meinem Portfolio. Ich bin nicht zufrieden mit dem, was mit den Anleihen passiert, aber ich kann damit leben.

Wenn Sie hingegen ein aktiver Investor sind, der auf einzelne Anlageklassen, Aktien oder Sektoren setzt, gibt es jetzt viel zu bedenken. Sie können auf die anhaltende Dynamik der größten Aktien wetten – oder auch nur einer Aktie, Nvidia. Natürlich denken Sie vielleicht, dass es besser ist, ganz in die andere Richtung zu gehen. Vielleicht möchten Sie nach Aktien suchen, die in diesem angespannten Bullenmarkt übersehen wurden – Aktien mit geringerer Marktkapitalisierung und solchen, die auf der Grundlage von Kennzahlen wie dem Kurs-Gewinn-Verhältnis wertvoller erscheinen.

In der Vergangenheit haben sich Small-Cap-Aktien über lange Zeiträume besser entwickelt als Large-Cap-Wachstumsaktien, auch wenn dies in letzter Zeit nicht der Fall war. Vielleicht ist es Zeit für einen Wechsel? Wenn Sie Änderungen an Ihren Investitionen vornehmen, kommen Sie möglicherweise auch zu dem Schluss, dass Anleihen und Rentenfonds im Vergleich zum Aktienmarkt und seinen aufregenderen Gewinnen Zeitverschwendung sind.

Wenn Sie in einigen oder allen dieser Fragen die richtigen Entscheidungen treffen, können Sie viel Geld verdienen. Einige Leute werden es zweifellos tun. Aber wenn Sie jetzt – oder später, selbst nachdem Sie einige sehr profitable Wetten abgeschlossen haben – einen Fehler machen, könnten Sie am Ende leicht den größten Teil Ihres Geldes verlieren.

Was die Fed als Nächstes tut, wird ebenfalls von großer Bedeutung sein, wenn Sie dazu neigen, aktiv auf dem Markt zu wetten. Die anhaltende Inflation überzeugte die politischen Entscheidungsträger letzte Woche davon, dass sie den Leitzins bei rund 5,3 % belassen müssen, ein Satz, der nach Einschätzung der Zentralbank hoch genug ist, um die Inflation schrittweise zu senken. An dieser Front gab es einige gute Nachrichten: Die Erzeugerpreise sanken und der Verbraucherpreisindex fiel im Mai leicht von 3,4 % auf eine Jahresrate von 3,3 % – aber zu hoch, als dass die Fed damit zufrieden sein könnte.

Der Terminmarkt geht davon aus, dass die Fed bei ihrer Juli-Sitzung, die zwischen dem Parteitag der Republikaner und der Demokraten liegt, die Zinssätze unverändert lassen wird. Die meisten Händler wetten jedoch darauf, dass die Fed die Zinsen im September senken wird. Dies könnte zu einer breiteren Rally am Aktienmarkt, aber auch bei Anleihen führen. Angesichts der nationalen Wahlen im November wird eine Zinssenkung der Fed im September zweifellos Präsident Biden gefallen, und ich vermute, dass sie dem ehemaligen Präsidenten Donald J. Trump missfallen wird, der dafür bekannt ist, seine Gefühle laut zum Ausdruck zu bringen.

Es gibt so viel zu bedenken, dass es unmöglich ist, im Voraus zu wissen, welche kurzfristigen Maßnahmen die besten sind.

Ich wette also auf langfristige Prozentsätze, basierend auf zahlreichen wissenschaftlichen Untersuchungen, die darauf hindeuten, dass die meisten Menschen in den meisten Fällen besser dran sind, wenn sie ihr Geld den öffentlichen Märkten überlassen. Mit Indexfonds die Kosten niedrig halten; Halten Sie Aktien und Anleihen jederzeit in einem angemessenen Verhältnis, das Ihren Bedürfnissen und Ihrer Risikotoleranz entspricht. Und versuchen Sie, sich über all diese komplizierten Themen nicht zu viele Gedanken zu machen – jedenfalls nicht in Ihrem Leben als Anleger.

Ich weiß nicht, was die Fed als Nächstes tun wird, und obwohl es mir wichtig ist, werde ich mich finanziell davon nicht beeinflussen lassen. Der Anleihenmarkt war schwach. Der Aktienmarkt ist nicht gerade stabil, aber das ist auch in Ordnung. Ich gehe davon aus, dass es einige schmerzhafte Verluste geben wird, aber größere Gewinne für diejenigen, die einfach auf Kurs bleiben.